【株 初心者必見!】ROEとROAの合わせ技!

株取引を始めるとき、利益をあげるために、様々なサイトや本を参考にしたり、セミナーに参加するのではないでしょうか。勉強をするうえで最低限の知識を学ぶことは悪くないことですが、8割の人が損をするのが株取引になります。教科書の知識だけでは利益をあげることは難しいのが現実です。

では株取引で利益をあげる人は、教科書で得られる知識以外にどのような知識をもっているのでしょうか。ここでは企業を評価する3つの要素「安定性」と「成長性」と「収益性」の1つ、「収益性」を評価する最も重要な指標の「ROE」と「ROA」について、どのように捉えるべきなのかを紹介します。

ROEとは?

- ROE = 純利益 ÷ 株主資本(%)

- ROE = EPS ÷ BPS(%)

「ROE」とは、Return On Equity の略で「株主資本利益率」と呼ばれます。企業がいかに効率よく利益を上げているか、「収益性」を分析する指標です。株主資本(株主から集めているお金)をもとにどれくらいのお金を生み出すのか、という経営の効率性を示す指標として知られています。

詳しくは「優秀な企業を見分ける指標は「ROE(株主資本利益率)」!」を参照ください。

ROAとは?

- ROA = 純利益 ÷ 総資産(%)

「ROA」とは、Return On Asset の略で「総資本利益率」と呼ばれます。内容は基本的にはROEと同じく、企業がいかに効率よく利益を上げているか、「収益性」を分析する指標です。

ROAの計算式の分母は「総資産(Asset)」であり、「純資産」と「負債」を含めたすべての資金に対する収益性を判断できます。

ROEとROAの違いを教科書ではこう説明している

株式投資を行うにあたり株主という立場で資金を投資するわけなので、投資家の資金をどれだけ効率よく活用しているかを示す指標のROEのほうが、より株式投資に最適な指標になります。また、株主資本だけではなく他人資本も含めた総資産をどれだけ効率よく活用しているかを示す指標がROAになるため、ROEとROAを比較することでどれだけ株主資本以外の資産を利用しているかが明確になります。

多くの教科書は、業態により多少前後はありますが、ROEは10%、ROAは5%を超えていれば優良企業と判断できると紹介されています。企業の収益性を分析するのに一番重要な指標はROEですが、ROAについても調べ大きく異なる場合は、その理由を精査することをオススメしています。

教科書の紹介内容は正しいのか

答えは『正しい』です。

優良企業は比較的ROEやROAが高い傾向が多く見られ、ROEが「10~20%」、ROAが「5~10%」の水準を維持していれば優良企業といえるでしょう。是非、銘柄選別の一つの指標として検討ください。

ROEとROAの状態でどのような判断ができるのか。具体的な例を上げます。

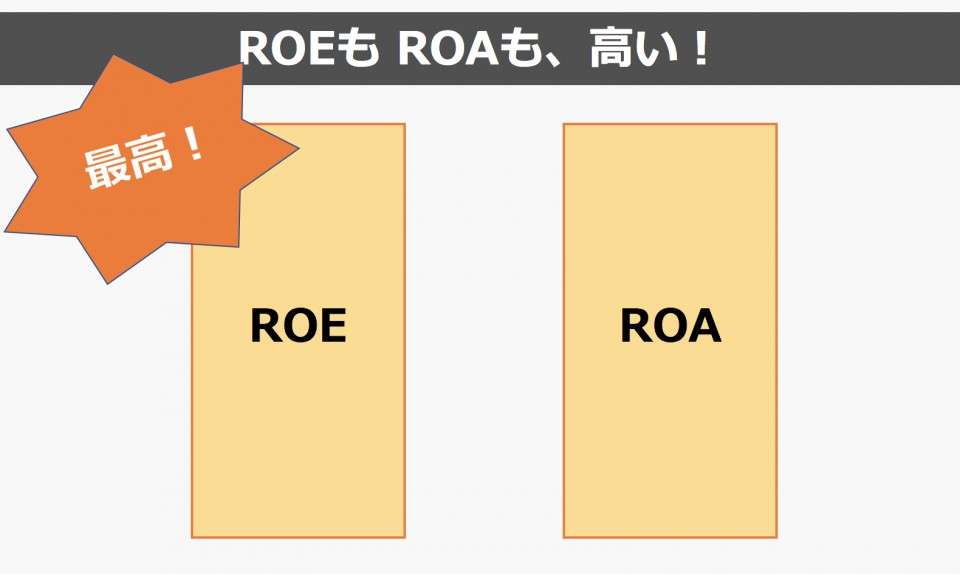

ROEが高く、ROAも高い会社

優良企業である可能性が高いです。自己資本(株主資本)だけでなく、借金(他人資本)もうまく活用できており、収益性が高い企業と判断してよいでしょう。借金がない可能性もありますが、程よい借金もして効率よく利益を出す(ROAが高い)モデルが一番理想的な経営をしている証拠といえます。

ここで一つ注意しなければいけないのが、ROEとROA両方高いビジネスモデルは、事業資金をあまり必要としない業界に多く、業界全体で高くなっている可能性があります。なので投資前に銘柄と同業のROEとROAもチェックすることをオススメします。同業の銘柄と比べてもROEとROAが高く投資対象と検討する場合、企業の「成長性」を判断できる指標「ESP」の推移(※1)や現在の株価の割安・割高を判断する指標「PER」(※2)なども参考にし、投資するかどうかを総合的に判断したほうが良いでしょう。

※1.『今後成長する可能性はあるか』は、ESPの推移を分析すること((詳しくは「「EPS」の一歩進んだ解釈の仕方!」を参照ください)で判断

※2.『現在の株価が割安か』は、PERなどの指標(詳しくは「「PER」にだまされるな!」を参照ください)で判断

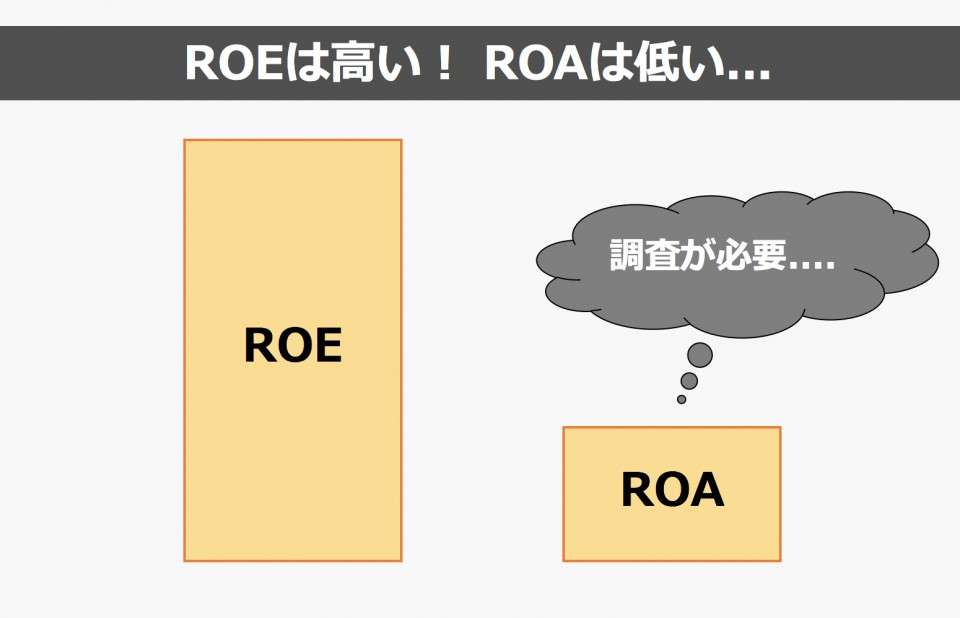

ROEが高く、ROAは低い会社

優良企業である可能性が高いですが、どういったビジネスモデルの業界かを確認する必要があります。全体的にROAが低い業界なのか、それとも当該企業のみ低いのか。

ROAが全体的に低い業界は、設備投資が必要な業界であることが多く、どうしても借入金が多くなる傾向があります。たとえば、工場をもつ企業で、生産ラインを1本増やすために資金が必要になり、借入金が大きくなったケースです。しかし、きちんと利益を上げ高いROEを維持しているのであれば、優良企業である可能性が高く、リスク(※3)さえ許容できれば投資対象とみなして、「成長性」や割安・割高を調査し問題なければ投資してもよいでしょう。

※3.金利上昇や景気悪化などにより借入金が拡大したり、自然災害で設備が壊れてしまいさらに借入金が必要なるなどのリスク

逆に当該企業のみ低い場合は、要注意です。財務状況をしっかりと調べる必要があり、何に対して借金をしたのかを明確にしたほうがよいでしょう。もしそれが未来への投資であれば今後の成長に期待できますが、過去の負債をただ引きずっているだけなどの場合は要注意です。ROAが低い理由をしっかり調べ、投資対象とするかを判断することをオススメします。

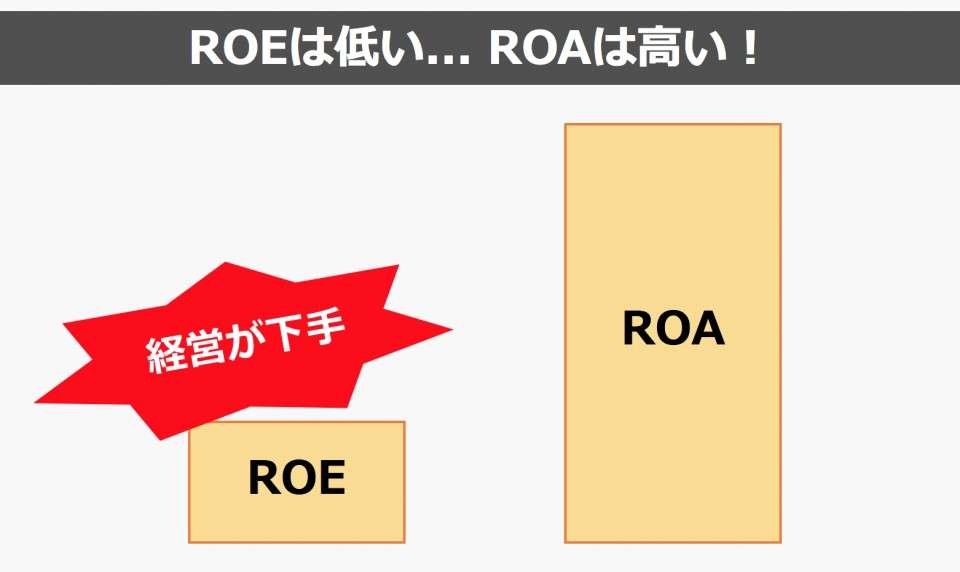

ROEが低く、ROAは高い会社

財務レバレッジ(※4)を有効に活用できていません。理想的な財務レバレッジは「2~3倍」といわれており、大きすぎると借入金が少し多すぎる、少なすぎると経営が効率的ではないと判断されることがあります。このケースに関しては、後者の経営が効率的ではないと判断でき、無借金経営は財務状況が健全と評価できる反面、資金を有効に利用できていないと判断できます。

※4.財務レバレッジ = ROE ÷ ROA

株取引で利益をあげる人の「ROE」と「ROA」の利用の仕方

まとめとして、利益をあげる人の動向をまとめました。利益をあげる人の中でも様々なスタイルがあると思いますが、ROEとROAに関わる共通したルールは以下になります。

- 一番の理想は「高ROE」と「高ROA」

- ROEとROAは投資対象とするかの判断に利用し、最終的には「成長性」も加味して投資するかを決める

- 「ROE」は高いが、「ROA」が低い場合、その理由は必ず調査する必要がある

コメントを投稿する

投稿されたコメント

コメントはありません。